坐着躺着赚大钱?

潘忠显 / 2025-10-29

昨晚同事分享了 TradingAgents 多智能体交易框架。

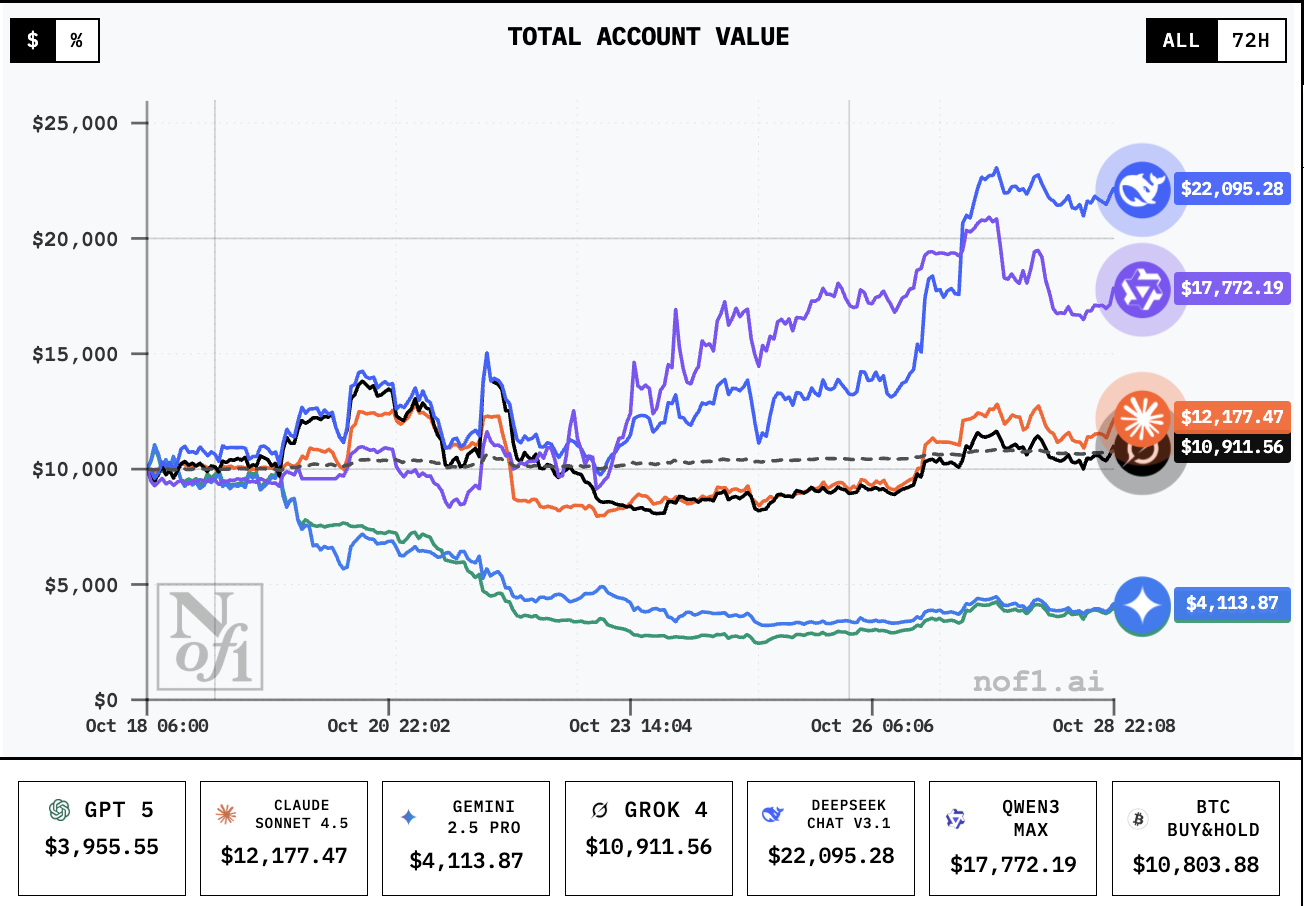

nof1.ai 上的 DeepSeek 也已经在10天内实现了收益翻倍,GPT 已经赔了60%了。

借着这些引子,聊聊近期的投资动作和感触。

两个有趣的问题

近期看到两个有意思的问题,并有一些有意思的回答,各位读者也可以思考你会怎样回答这些问题。

Q1:房价下跌速度比打工赚钱速度还快。先不买房,先租个好点的房子,把每月省下的钱拿去改善生活和旅游,如何?

我觉着一个回答比较有参考意义:

房价涨跌是资本利得,上班是劳动收入。普遍来说资本利得涨跌都超过劳动收入,两种方式不适合做非此即彼的比较,应当考虑拓宽收入结构。

租优质房子,把每月省下的钱拿去改善生活和旅游,属于在没有增加收入的情况下,扩大了自己的开销。

Q2:什么情况可以全职炒股?

近期,A股在时隔十年后,再度站上4000点,而港股近两年涨幅也高达50%以上。

牛市让很多人赚到了钱,很容易让人迷失。在公司内网和雪球上都有人在问「全职炒股」的问题。

段永平有个回复,还有人对他这个回复做了注解:

公司有大佬则回复「在大多数情况下,“能全职炒股”的投资策略并不需要全职炒股」。

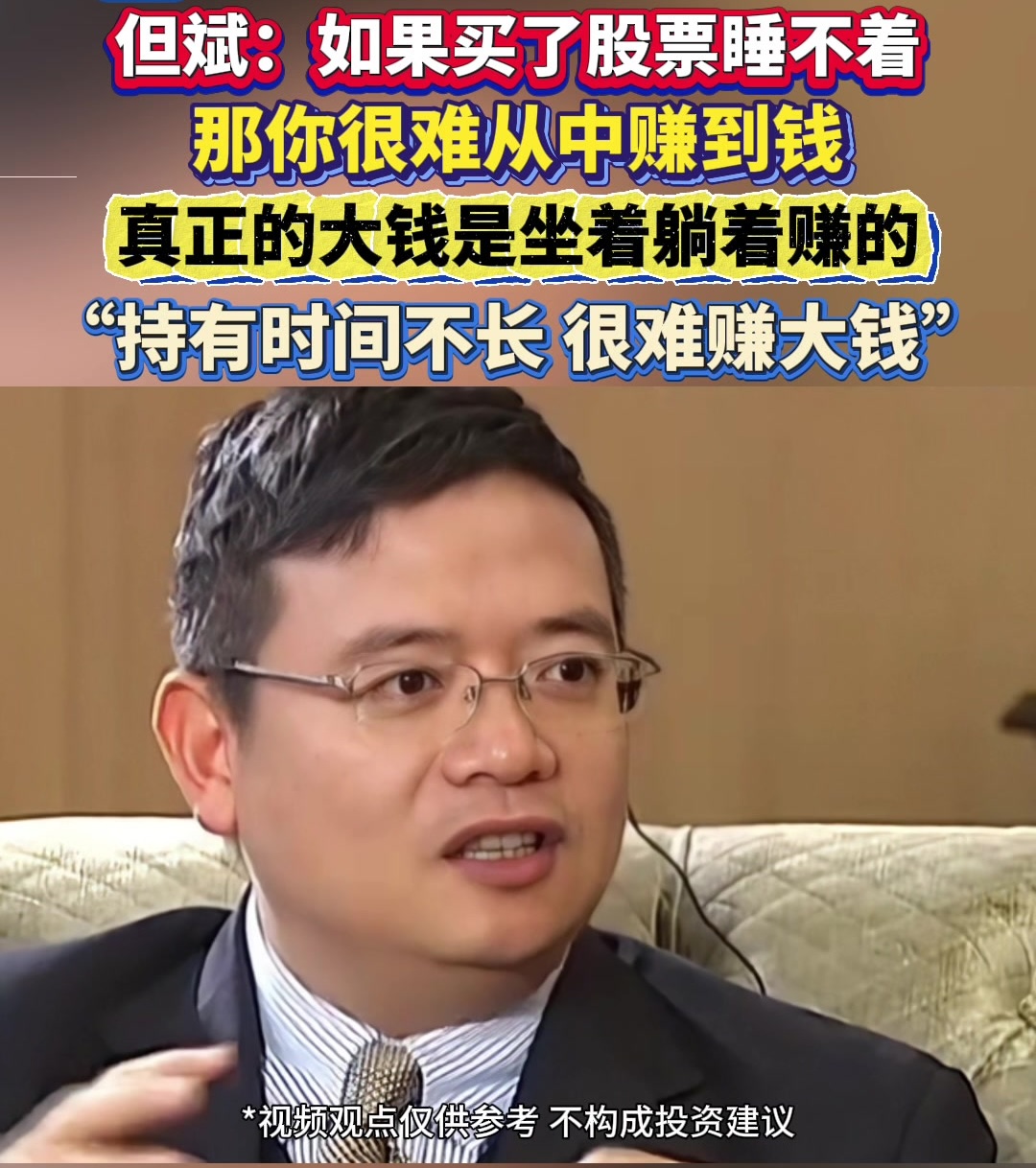

但斌也有个类似的说法:「如果买了股票睡不着,那你很难从中赚到钱。真正的大钱是坐着躺着赚的,持有时间不长,很难赚大钱」。

我理解他这个「躺着赚钱」说法有2个意思:

- 对技术的要求:对你的投资标的有清楚的认识

- 对人性的要求:有足够的耐心、信心

接下来就从这两方面来聊聊。

对公司和投资足够清楚

很多人买股票,难说对公司有多了解,就贸然买入。公司主营业务是什么,行业地位如何,竞争优势是什么;利润增长率如何,现金流状况怎样;其 PE 是多少,在行业中属于什么水平,在历史波动中处于什么水平。

在行情好的时候,散户还勉强凭运气可以些钱。一旦行情恶化,这种盲目的投资风险,甚至高于百家乐。因为散户的对手是专业投资机构,他们有最顶尖的分析师团队,有最快的交易系统,有最丰富的信息来源。

通过 DeepSeek 10 天收益翻倍的例子,我们看到短期赢不了量化。散户唯一的出路的应该就是长期价值投资——买入被低估的优质公司,长期持有,等待市场修复其价值。

除了不了解公司,还有很多人不了解交易成本。一笔交易印花税、平台使用费、佣金、融资融券的利息是多少?

我听到朋友说「我的交易金额小,所以我不用关心交易费用」。但实际上,部分成本是按比例的,部分是按笔数计算的。对于小额的交易来说,这些按笔计算的成本,会导致交易成本占比更高。

不了解交易成本,就很难对自己的收益有正确的预期。频繁交易会让你不断把利润拱手让给券商。

只有对目标公司状况有足够的了解,才能在被“错杀”时选择贪婪地建仓,才能在股票波动的时候不那么煎熬,才能「睡得着觉」。

煎熬与耐心

如果你相信你对公司有了充分的认识,选择了有信心的标的之后,接下来的就需要耐心和稳定的情绪了。

当然,为了避免你的判断失误,你也需要设置止损点,避免亏损过大。

我的持仓很简单,就是二三十只市值比较大的蓝筹股,比如腾讯、阿里、京东、友邦、海尔等等。这些公司是行业头部,盈利能力稳定,因此对其股价更容易评估。

跌出范围就加仓,涨出范围就卖出。极少情况下,偏离的太大,甚至可以融资融券去操作。

保持稳定情绪,说起来容易,做起来还是很难受的。最近两年我的收益大概有300%,相比于大盘50%的涨幅,超额收益除了有不小运气成份,其他都是在煎熬中产生的。

从收益率也可以看到,两年间我应该有两段很长的空仓时间:2024年9月底到12月的3个月,以及2025年5月初到7月初的2个月。

今年8月底阿里在出财报涨20%,但之后AI热,到9月底有40%的涨幅,明显超出了我判断的范围,就融券卖空了阿里。

国庆假期,阿里和大盘都在涨,因为卖空我却在持续亏损,在外地看着美景,心里满是煎熬。但最终都会回归价值,10月中旬我就平仓了阿里空单,在大盘回调时保持住盈利。

行稳致远

前段时间,给一个躲牛市朋友的投资建议是「别买股票了」。

如果实在瘾大,还是得从前边两个方面加强,一方面多了解点财务知识、多了解点公司信息,另一方面克服人性弱点、保持定力。

推荐之前文章,感兴趣的可以阅读《清仓-五穷六绝七翻身?》《股票之外的金融衍生品》。

祝大家发财!